春泉产业信托(01426.HK)到底价值几何?

记得去年,当《门口的野蛮人》这本书畅销的时候,万宝之争已到了高潮,整个投资界一片哗然,如今那场血雨腥风的股权争夺战已散场一年多,但港股市场这几天正在上演着另一部“万宝之争”。

太盟作何打算

春泉产业信托(1426.HK)是一家从事房地产投资信托基金的公司,2013年底的时候在港股上市。2016年下半年开始,太盟投资集团(PAG)便多次增持春泉产业信托的股权,并迅速成为春泉产业信托的第二大股东,持有其14.81%的基金份额。

去年太盟投资以不满春泉产业信托基金产品的业绩以及公司股价在二级市场的表现为由,提出了罢免公司管理人,遭绝大部分股东否决。

尽管绝大部分股东似乎并不买账,但是太盟对于这个“万宝”还是很感兴趣的。近日,太盟又对春泉产业信托的股东提出了自愿有条件的要约收购,并有可能计划在要约成功后考虑更换现任基金管理人。太盟投资还把小股东投票反对春泉产业信托收购位于广东惠州的一项商业地产(华贸天地)作为要约条件之一。

资料来源:春泉产业信托公告

太盟的算盘

看到这里也许大家都有些疑惑,太盟究竟意在如何,着实让人觉得蹊跷。

若对比各个市场的房地产信托基金,香港的房地产信托基金市净率(PB)普遍都是低于1的,春泉产业信托的PB就只有0.49,属于香港房地产信托基金中较为便宜的;而春泉产业信托公司的资产净值与公司在二级市场总市值之间的折让差异也与香港房地产信托基金同行平均水平相当,可谓合算的投资。这大概就是太盟投资敢于溢价,要约收购春泉产业投资的主要原因。

要约关键

太盟投资大概是这么盘算的,一来太盟已经持有春泉产业投资近15%的股权,在要约收购案刺激下,股价攀升,已经给他们带来了一定的利润。二来,如果要约收购完成,太盟将成为春泉产业投资的大股东,有可能计划在要约成功后考虑正式入驻春泉产业信托,随后即可享受公司优质的地产资源,同时可以等待二级市场中春泉的估值修复带来的利润,那么太盟将收获丰厚的回报。

但是太盟投资的这个算盘很有可能会落空。首先2017年8月,在太盟投资提出罢免春泉产业信托管理人,并要求太盟投资的高管入驻春泉董事会的股东表决会上,近81%的股权反对太盟的提议,可见春泉产业信托的管理层的能力以及公司近几年的发展还是被股东所认可的。

资料来源:春泉产业信托公告

其次,就目前的情况而言,想成功罢免春泉产业信托管理人,需要至少持有50%的股权,扣除太盟投资自己持有的14.81%的股权后,仍需要收购至少36%的股权,而且必须在要约期满前完成,或者是再次延长要约期限,否则本次要约无效。

惠州华贸——大湾区价值洼地中的高潜力标的

太盟投资要约的另一个前置条件是提议参与要约的股东反对春泉产业信托收购广州惠州华贸天地购物广场的议案。

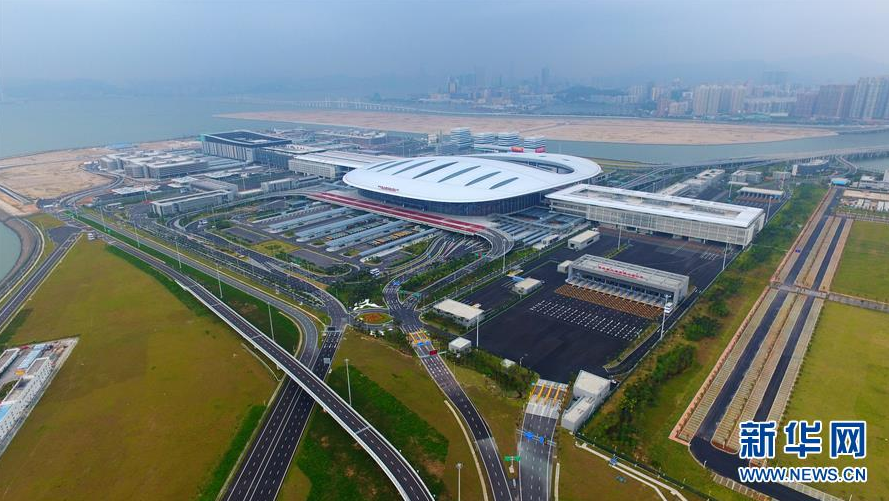

据了解,广州惠州华贸天地购物广场包括两层地库及677个地下停车位及44个地面停车位。目标物业为北京国华置业有限公司开发,名为“惠州华贸中心”的大型综合开发项目中的零售部分。

另外,华贸中心还包括三栋甲级办公楼、三栋住宅楼及一栋服务式公寓。从资源质量上来看的话,惠州华贸天地购物广场在惠州位于极其优越的地理位置,人流量巨大,属于地产中具备客户群高端、客户需求旺盛,且单位净值高的资产。该物业在当地业内属于明星物业,资产管理能力受到肯定,长期来看也深具稳健可观的增长潜力。 与此同时,惠州所在的大湾区是政府重点投资和扶植的战略区域,拥有优厚的增长潜力。

所以惠州华贸天地购物广场的项目明显可以跟公司原有产业产生有效的协同效应,预期应该能够得到大部分股东们的认可。

北京华贸——黄金位置的高端写字楼

春泉产业信托主要管理的资产是位于北京CBD华贸中心写字楼的1号楼和2号楼,绝对是帝都的黄金地段的高端综合开发物业,集购物中心及知名品牌酒店(如北京丽兹卡尔顿和北京JW万豪酒店)为一体。春泉产业信托是香港第一支让投资者可以直接投资位于北京CBD 的两幢超甲级写字楼的产业信托。

春泉产业信托管理的华贸中心物业,包括位于北京的两栋,超优质多用途综合写字楼所有办公楼层,以及位于两座写字楼地下楼层合共约600个停车位。该两座写字楼可是北京备受推崇的超甲级办公物业之一,拥有高出租率及多元化和优质的租户基础,真的算是房地产中的翘楚了。

看到这里,如果你还是对太盟投资为什么选择春泉产业信托,做为扩展自身地产业务的猎物不明白的话,那就再来对比分析一下香港几家同类新房地产投资信托公司的资产内容。纵观这些香港上市的房地产投资信托公司,春泉产业信托在北京的物业资产堪属黄金地段。

实干的管理团队

作为房地产投资信托基金(REIT)的春泉产业信托,主要收入来自于房地产资产租金,最大的特点和优势是长期可持续的稳健收益;另一个房地产投资信托基金的优势就是可以让投资者以一个相对较低的门槛参与对房地产的投资,并获得持续稳定的投资回报。

春泉存量业务的“保值”和管理层的经验

华贸中心写字楼一直以来都是春泉产业信托的核心业绩来源,公司管理人在华贸这块资源的保值问题上,没少下功夫。例如,于2017年4月,管理人对于春泉的资本架构进行了优化,使得华贸物业的相关贷款的估计利差合共降低110个基点。另外管理人也通过各种方法来保证华贸地产业务的出租率维持在较高水平。2017年整个年度,北京华贸物业的平均租用率高达94.2%。春泉产业信托在自身存量业务保值能力还是可圈可点的。

但是公司的股价表现并不像业绩一样持续稳定上涨。 春泉产业信托2013年底IPO价格为3.81港元,至今多次破发,而且春泉产业信托上市至本次要约收购前最高价也只有3.91港元。 虽然在香港上市的房地产信托基金普遍的股价表现对比于资产净值都存在不同程度的折让,但这样的股价表现确实让投资者不甚满意。

增量业务的“增值”

春泉产业信托管理人的在公司的资产收购和拓展上也算是努力。 2017年收购的英国零售物业,规模不大,但让春泉进入了国外的商业地产。再考虑当下正在筹划的广东惠州的商业地产华贸天地,春泉的管理层的初衷应该都是为了开拓资源,希望能够增强公司盈利能力。 从投资者的角度而言,无非是希望管理者在这方面做的努力理应更快,并且更有效。公司的资产负债率多年来基本在控制在36%左右,在合理的规划下,应该是能够支撑公司的收购及资产拓展战略的。

稳定的股息分配

根据香港REIT管理人的政策,春泉产业信托会在每个财政年度向单位持有人分派不少于其可供分派收入的90%,所以持有春泉产业信托除了享有二级市场股价波动收益,还能在每个财政年度获得一定的股息。纵观春泉的业绩,公司自上市以来能始终持续向基金单位持有人提供稳定分派以及稳定的收益回报。

资料来源:春泉产业信托公告

根据春泉产业信托历年的财务报告,公司上市以来每年股息收益的年化收益率基本维持在7%左右。

资料来源:春泉产业信托财务报告

结论

自2013年上市以来,春泉产业信托在主营业务、收购资产以及股息分配上稳步前进。春泉产业信托的管理人也在寻求机遇,执行和完善春泉既定的发展战略。当然现在的市场价格并未全面反映春泉真正的资产实力,但是如果管理者能够继续谨慎管理,沿着既定的战略执行和继续发展,应该仍有不小的估值提升空间。换个角度,作为财务投资者的要约方太盟,要约的出价肯定比公司的公允值要低。 理智的投资者应该回归长期投资的初衷,基于业绩、股息分配以及持有春泉的股票的最终目的,做出适合自己的判断。

- 春泉产业信托(01426.HK)到底价值几何?2018-11-08 02:11:16

- 北京日坛国际酒店魏强惨案,看黑恶 势力横行2018-11-05 05:11:09

- 观音山公司诉南方电网等侵权案在广东开庭2018-11-05 02:11:23

- 《奔现攻略》,作家奇露亚的现实主义与浪漫主义年轻化结合2018-11-05 12:11:01

- Wow! “雕”牌遥居“中国500最具价值品牌”日化榜首2018-11-01 06:11:19

- 165周年纪念版i3钢琴全球首发,诺英德曼开启教育新零售2018-11-01 11:11:57

- 不用再担心孩子的食品安全,幼儿园都将拥有自己的良田2018-10-29 09:10:19

- 春泉产业信托(01426.HK)到底价值几何?11-08

- 雷霆暴风搞活动,大半个广州的老司机都来了11-07

- 北京日坛国际酒店魏强惨案,看黑恶 势力横行11-05

- 观音山公司诉南方电网等侵权案在广东开庭11-05